El modelo 145 de Comunicación de datos al pagador, es un impreso que sirve para comunicar a la empresa los datos personales y familiares. Con los datos proporcionados en este modelo, se calculará la retención de IRPF en la nómina.

A menudo, este modelo se cumplimenta erróneamente y no se comunican las variaciones producidas durante el año. Es el trabajador, quien está obligado a comunicar cualquier variación de su situación familiar.

Sin embrago, no informar correctamente el modelo 145 afecta tanto a la empresa como al trabajador

En el caso de la empresa, si practica retenciones al trabajador por un importe menor al correspondiente, Hacienda puede exigirle el pago de las retenciones no practicadas e incluso sancionar por esta mala práctica.

Para el trabajador, será clave en la declaración de la renta de ese ejercicio, que presentará al año siguiente, ya que sirve para calcular la retención de IRPF que será aplicada en la nómina de cada mes.

¿Cómo cumplimentar el Modelo 145 correctamente?

Identificación y situación familiar

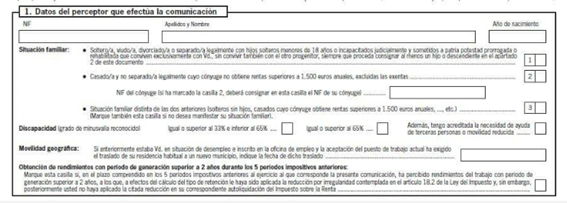

Este apartado comienza con los datos personales como el nombre, apellidos, DNI y fecha de nacimiento. Además de los siguientes datos:

- Situación familiar: identifica hasta tres posibilidades. Solo debes marcar una opción y tiene que ser la que describa tu estado.

- Discapacidad: sólo deberás marcar la casilla si posees un grado de discapacidad igual o superior al 33%.

- Movilidad geográfica: marcarás este punto en el caso de que, estando en el paro, hayas encontrado trabajo y hayas tenido que trasladar tu domicilio habitual.

- Obtención de rendimientos con periodo de generación superior a dos años durante los cinco periodos impositivos anteriores: deberás marcar esta casilla si, por ejemplo, te despidieron en 2017 y pactaste que la indemnización te la abonaran durante ese año y el siguiente.

Nos centraremos a continuación en el aparatado de situación familiar, uno de los datos determinantes para la práctica correcta de retención de IRPF en nómina y que genera mayor confusión.

Se debe distinguirse 3 posibles situaciones:

SITUACION FAMILIAR 1: Contribuyente soltero, viudo, divorciado o separado legalmente, CON HIJOS menores de 18 años o mayores incapacitados sujetos a patria potestad prorrogada o rehabilitada que convivan exclusivamente con él (unidades familiares monoparentales).

Marcarán esta situación solteros, viudo, divorciado o separado legalmente que tengan hijos que convivan exclusivamente con el trabajador y obligación de rellenar el apartado 2 con los datos de los hijos.

SITUACION FAMILIAR 2: Contribuyente CASADO y no separado legalmente cuyo cónyuge no obtiene rentas anuales superiores a 1.500 € anuales, excluidas las exentas.

Si está casado y su cónyuge no trabaja ni percibe prestación de desempleo, y en todo caso sus ingresos no sobrepasan la cantidad de 1500€ anuales debe indicar la situación 2. Si se tienen hijos, se deberá además rellenar el apartado 2.

SITUACION FAMILIAR 3: Contribuyentes que se encuentren en cualquier otra situación distinta de las dos anteriores.

Marcarán esta situación todas aquellas que no estén incluidas en la situación 1 y 2, como serán los casados cuyo cónyuge trabaja o tiene rentas superiores a 1500 euros; los solteros, viudos, divorciados o separados con hijos mayores de edad; solteros, viudos, divorciados o separados sin hijos.

Hijos y otros descendientes

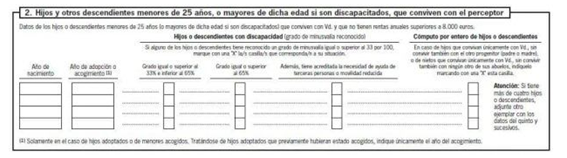

Como hemos indicado anteriormente las personas que hayan marcado la situación familiar 1 obligatoriamente tiene que rellenar el apartado 2.

Los hijos y otros descendientes (como pueden ser los nietos) a computar son los solteros menores de 25 años o mayores discapacitados, pero que necesariamente convivan con el contribuyente y no tengan rentas superiores a las 8.000,00 € anuales, excluidas las exentas. Si los hijos o nietos cumplen 25 años durante el año, no se deben informar.

Si los descendientes conviven solamente con el contribuyente y no hay custodia compartida, es decir en caso de familias monoparentales, se debe marcar con una X la casilla Cómputo por entero de hijos o descendientes.

Ascendientes

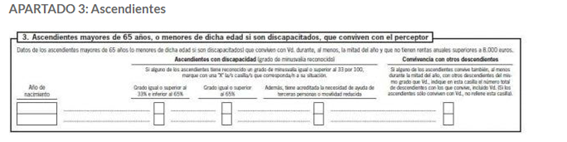

Este punto se reserva para los ascendientes. Se deben consignar los ascendientes mayores de 65 años. Esto son los padres o abuelos que se encuentren a cargo del trabajador y que no tengan rentas superiores a 8.000 € anuales, también excluidas las exentas.

Pensiones y anualidades por alimentos

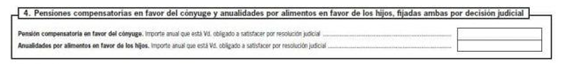

En caso de pagar pensiones por alimentos a favor de hijos, o compensatorias a favor del cónyuge, se deberá reflejar en este apartado solamente si las mismas están fijadas por decisión judicial, indicando además el importe de las mismas.

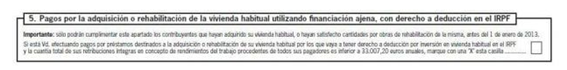

Deducción por financiación ajena para la vivienda habitual

En este apartado tendrá que indicar si realiza si está pagando con financiación ajena la compra o rehabilitación de su vivienda habitual, con derecho a deducción en el IRPF. Este apartado sólo lo rellenarán los que hayan comprado su vivienda habitual o pagado por obras de rehabilitación antes del 1 de enero de 2013.

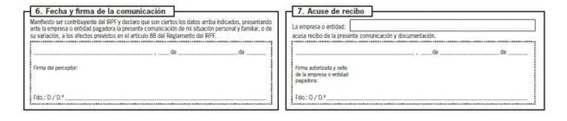

Firma, fecha y acuse de recibo

El formulario tiene dos copias, una para el trabajador y otra para la empresa, y se deben firmar por el trabajador en el apartado 6 situado en la parte inferior izquierda en “Firma de perceptor” y el empresario sellara y firmara en el apartado 7 de la parte inferior derecha de “Acuse de recibo”.

Formulario de Contacto

Para más información, puede contactar con nosotros